今年5月,东方海外国际(OOIL)的子公司东方海外(OOCLL),命名了全球最大集装箱船“东方香港号”(OOCL Hong Kong)。考虑到航运业受到产能过剩的严重打击,此举不啻于一份大胆的声明。

就在两个月后,东方海外国际的控股家族却在向其内地对手、母公司为国有企业的中远海控(Cosco Shipping Holdings)转让这家全球第七大集装箱航运公司。这笔63亿美元的现金交易,象征着北京方面主导全球贸易的雄心,象征着这个陷入困境的行业不断深化的整合,也象征着香港作为中国门户的传统角色遭到削弱。

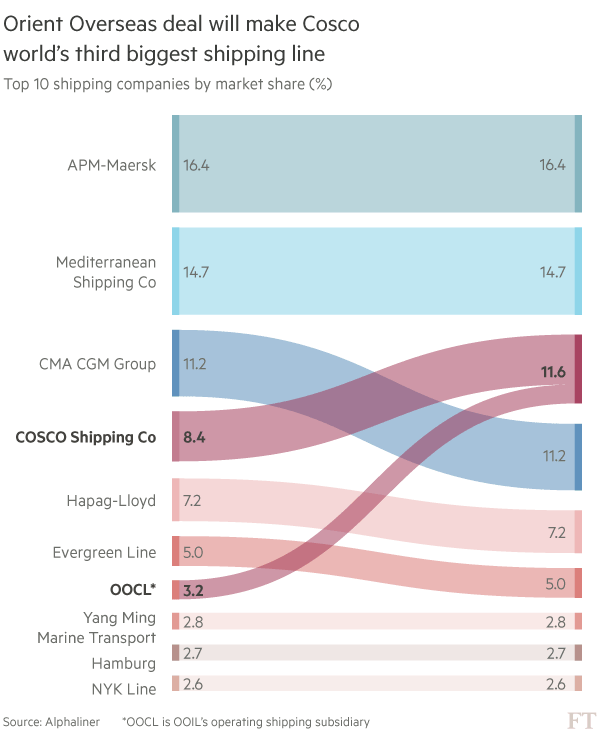

这一拟议中的对在香港上市的东方海外国际的收购,将把中远海控所占全球集装箱船运市场份额的排名从第四名提升至第三名,加大对其最大竞争对手丹麦马士基(Maersk)和瑞士地中海航运公司(Mediterranean Shipping Company,简称MSC)的压力。

该交易是过去一年里公布的第四大整合交易,之前还发生了韩国航运公司韩进海运(Hanjin)的破产。业内一位高管将这股潮流称为“四个婚礼和一个葬礼”。

债务评级机构穆迪(Moody s)分析师Mariko Semetko表示:“竞争性的氛围、长期供应过剩及由此导致的运费承压推动了行业整合。我们预计这一趋势会继续下去。”

该交易的资金来自中国银行(Bank of China)提供的一笔过桥贷款。在这个中国监管机构要求以更冷静、更理性态度对待境外收购的时节,这一并购交易凸显出北京方面希望看到中远海控成为航运和港口运营领域的主导者。

运营着新加坡股票研究机构Crucial Perspective的方华婷(Corrine Png)表示:“对于中远海控来说,这是一次非常重要的收购。其他企业应该为此感到担心,因为中远海控的市场份额只比马士基和MSC低几个百分点,而且可能会在五年内成为全球最大的航运公司。”

这笔拟议收购是上周日公布的。除了需得到少数股股东的支持,这笔交易还需得到美国和欧洲监管机构的批准。航运业分析师表示,由于东方海外国际更优越的IT系统和船队管理系统,这笔拟议中的收购不仅会提升中远海控的市场份额,还会提升其运营效率。

中远海控将通过这一交易成为美国至亚洲航线上最大的运营方,同时还将收获东方海外国际在冷藏集装箱这项高端业务的稳固地位,并控制后者在加利福尼亚州长滩的一流水准的自动化集装箱码头。

“中远海控可以从东方海外国际学到很多东西,因为后者的运营要先进得多,”方华婷说。

董建成(CC Tung,其兄董建华(CH Tung)是前英国殖民地香港1997年移交中国后首任香港特首)的家族同意将所持东方海外国际68.7%的股份,出售给中远海控及共同提出收购要约的次要联席要约人上港集团(Shanghai International Port Group),这触发了一个全面收购要约。

这笔交易的完成将标志着,由董建成之父董浩云(CY Tung)创立的这个家族企业在航运业的辉煌历史告一段落。上世纪80年代初,董浩云运营着当时世界上最长的船舶,名叫“海上巨人号”(Seawise Giant)的超级轮船,为他的儿子们施展抱负铺平了道路。

了解这笔交易内情的一位人士表示,董氏家族意识到,尽管去年运价开始复苏,东方海外国际仍无法在产能过剩和行业整合的大环境下竞争。

“目前的情况是不可持续的,这笔交易的估价也合适,”他说。

东方海外国际出售给一家内地国企的子公司还凸显出,与现在的内地相比,半自治的香港风头渐弱,上海、深圳和宁波等港口发运的集装箱已经比香港更多。

这笔收购的要约价格为东方海外国际每股资产净值的1.4倍,较该行业全球平均估值水平高15%,分析师表示,考虑到中远海控可能实现的协同效应,这是一个合理的价格。

中远海控及其母公司目前还在世界各地收购港口,最近在西班牙和希腊有几笔交易。考虑到东方海外国际在美国还有业务,中远海控的这笔收购交易还需要得到美国外国投资委员会(CFIUS)的批准。

分析师表示,考虑到目前保护主义气氛渐浓,竞争对手和政治人士可能会提出一些反对。但他们预计监管机构会批准这笔交易,因为中远海控和东方海外国际已经同为一个主要航运联盟的成员,而且扩大后的中远海控依然只是世界第三大航运公司。

“中国•成都五金机电指数”:http://www.wjzs.org |