金融市场有一个习惯——逢7/8出现危机,随着2017年的带来人们纷纷开始讨论危机出现的可能性。著名财经网站zerohedge刊登了一篇题为《2017年:全球经济开始崩溃》的评论文章,以下是全文摘译:

一些人可能会认为,2016年是世界经济开始破裂崩溃的一年,而崩溃信号就是“英国脱欧”以及“特朗普当选美国总统”。不管全球经济崩溃是不是从2016年开始,本文作者的观点是——2017年会看到更多全球经济崩溃的迹象。下面就来看看会发生哪些事情:

1、许多经济体已经崩溃,全球经济正在迫近一个拐点,从这个拐点开始,全球经济会开始崩溃。

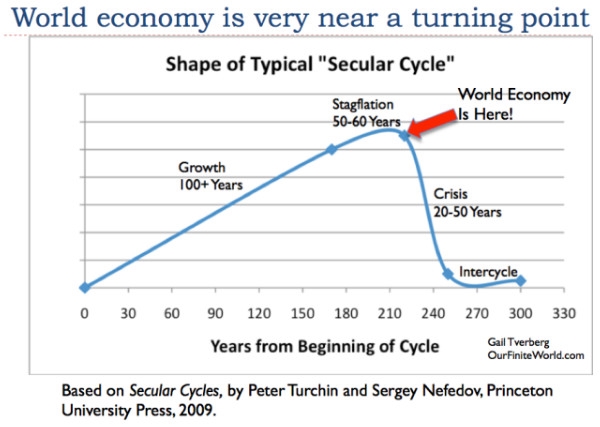

图1:全球经济正在迫近一个拐点,图片反映了全球经济长年周期的形状,100多年的增长,50-60年的滞胀,20-50年的危机年代,之后是下一个周期。

图1清晰的反映了此前全球经济的崛起和最终的崩溃。要开始一个新周期,人们需要找到生产更多食物和能源的办法(比如,增加灌溉,采伐森林获得更多农耕用地)。一定的时期内经济会扩张,但是最终资源和人口之间的失衡问题会显现。要么资源会出现下跌,要么人口相对于资源会增长得过高,或者是两种情况都出现。

即便人均资源开始下跌,经济体也会继续面临间接费用,比如给官僚体系支付薪酬,给军队提供资金等。经济体的崩溃发生是因为人均资源出现下降时,全民收入也会下跌。与此同时,为弥补间接成本,国家需要的税收也会增加。对劳动人民来说,税率会显得过高,劳动人民无法获得足够的收入来维生,或者是政府会因为税收不足而崩溃。

我们现在的经济看起来是处于一个遵循阶段。我们首先使用化石燃料来允许人口增长,这开始于1800年左右,直到20世纪70年代,一切都很顺利。20世纪70年代油价开始暴涨,一些解决方案(全球化,低利率和更多的债务使用)让经济继续增长。20世纪70年代后,全球经济可以说陷入了“滞胀”。现在全球经济进展十分缓慢。同时,我们发现“间接费用”继续增加(退休金,债务本金和利息偿还)。历史上看,经济体的崩溃会持续很多年时间。但是现在我们不知道崩溃是不是真会持续很长时间。今天,我们依赖的是国际金融系统,贸易系统,依赖的是电力和原油。这样看起来,此次全球经济的崩溃可能会更快。

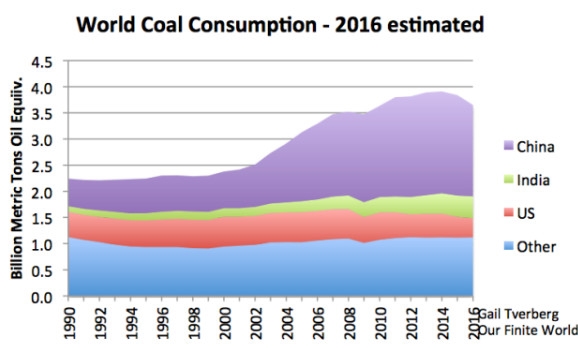

2、全球煤炭消耗高峰发生在2014年——这很重要,因为这意味着严重依赖于煤炭的国家其经济增长会放缓,会面临更多的金融困难。

虽然目前我们还不知道2016年全球煤炭的产量,但是新闻报道和各个国家的数据表明:全球煤炭生产的高峰已经过去了。国际能源署同样在报告中指出2016年全球煤炭生产出现了大幅下跌。

图2显示了2016年预计全球煤炭消耗量,这个预计基于的是全球煤炭消耗的最近趋势。

煤炭生产下跌的原因在于价格降低,生产者利润低,以及供应过量。此外,煤炭价格和天然气价格的对比意味着消费者会从煤炭转向天然气。问题在于,与生产成本比起来,天然气的价格也被人为压低了。因此转变只不过是从一种化石燃料转到另一种化石燃料,其低价格也是不可持续的。

目前,由于关闭了大量不盈利的煤矿,并强制减少了其它煤矿的工作时间,中国煤炭价格最近出现了上涨,但是即便这样,煤炭的产量也不会增加。此外,人们可以想象得到,如果煤炭价格只是出现了“一定”的恢复,那么煤矿产业是很难获得融资的。煤炭是全球用量排名第二的燃料。如果煤炭产量开始下降,那么通过增加使用其它种类的燃料也很难来抵消煤炭使用的减少。

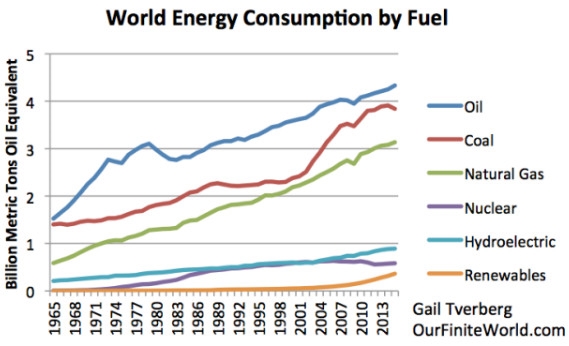

图3反映了各种燃料的全球人均消费情况,包括石油,煤炭,天然气,核能,水电和可再生能源

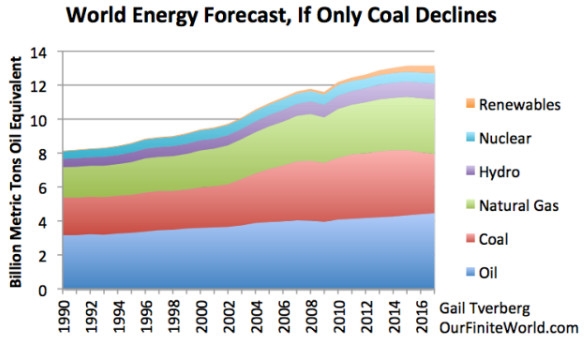

3、假设煤炭供应继续下降,其它种类的能源生产小幅增加,那么2017年全球能源总消耗会保持平稳。

图4反映了全球能源消耗预测,基于的是2015年BP世界能源统计回顾数据,以及作者对2016年和2017年的预测。

这是乐观的预测,因为我们知道世界正在采取行动来削减原油产量以提振价格。我们的假设是:要么原油价格不会升高,因此原油消耗增长的速率会与最近的过去保持一致;要么原油价格会出现大幅升高,但消费者不会因为价格升高而削减原油消耗。

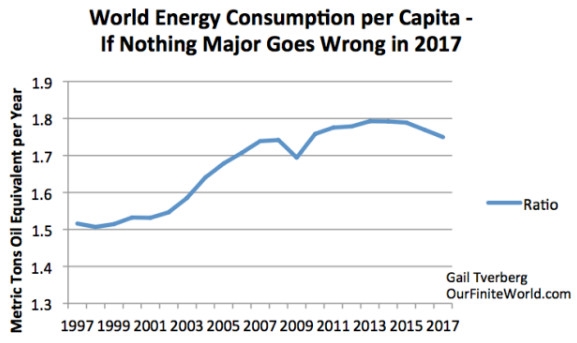

4、世界人口在增长,人均能源消耗会下降——人均能源消耗的下降让世界陷入了萧条的风险中。

图5以图4为基础,显示了人均能源消耗情况。我们可以看出,人均能源消耗已经开始收缩,并可能会继续下降。上一次这种情况发生是在2007-2009年的大衰退期间。

图5显示了全球人均能源消耗情况,预测了如果全球不发生重大事件2017年人均能源消耗会出现下跌。

全球经济增长和能源消耗之间有一个很强的相关性,因为我们需要能源来把原材料转化为新的形式,需要能源来把货物从一个地方运到另一个地方。最近的经济数据显示,近期全球GDP的增长要比能源产品使用的增长稍高。通常情况下,GDP增长会比能源产品使用增长高一到两个百分点,这是因为随着经济体变得更富裕,公民能够购买更多的服务。而服务的生产比起货物的生产使用的能源要更少。因此,公民服务和货物消费中,服务占据的比重更大能让GDP增长率高于能源消耗增长率。

另外一个GDP增长高于能源消耗增长的原因是——使用能源的设备(汽车,卡车,空调,熔炉和工厂机器)的效率在提高。消费者用新的,更有效率的设备来替代旧的设备,这提高了效率。如果消费者并不是那么富裕,他们更换设备的频率会较低,导致效率增长缓慢。此外,化石燃料的价格被人为压低了。在低价格下,人们用新的更有效率的设备来取代效率低下设备的财务动机不足。正是如此,人们的新采购可能会具有更大规模,抵消了效率增长带来的好处(比如购买SUV来替代小轿车).

因此,我们不能预测过去GDP增长稍快于能源消耗增长的模式会继续。实际上,考虑到低化石燃料价格会导致更多的化石燃料使用,杠杆效应可能会以错误的方式起作用。最安全的假设也许是GDP增长和能源消耗增长持平。换句话说,如果世界能源消耗增长是0%(图4),那么全球GDP增长也会是0%。

我们今天遇到的情况很像是人均资源下跌会导致经济体出现崩溃。图5显示,平均而言,2017年工人收入购买的服务和货物与2015和2016年比起来更少了。如果政府需要更高的税收来给退休人员提供资金,给“可再生能源”提供补贴,那么工人税后购买力的下降会更大。

5、贸易保护主义可能会增加,新的关税壁垒会出现。

显然,各国不想让工资下降的问题影响到自己,他们会倾向于把“问题转移到别的地方”。

按经济学术语来说,世界经济正在变为一个“零和游戏”。一个国家货物和服务生产的增加是以另外一国为代价的,这与我们最近经历的全球化大不相同。

6、中国将不再能够拉动全球经济增长。

中国的经济增长率可能会进一步放缓,其中一个原因是煤矿的融资问题,以及煤炭生产一旦开始下跌的话将会继续下降。

此外,中国经济增速进一步放缓的另外一个原因是中国建造了过多的商品房、购物商场、工厂和煤矿。第三个原因是中国贸易伙伴的贸易保护主义立场,考虑到中国经济增长面临的不利因素,中国2017年的能源消耗很可能会下降,从而给全球化石燃料价格带来下行压力。这样的话,尽管欧佩克和其它国家削减产量,原油价格也可能下跌。

至于印度,考虑到这个国家最近废除了大面额货币,再加上印度对煤炭需求较小,同时与中国比起来,印度的经济规模要小很多,因此,在帮助世界经济上,印度可能帮不上大忙。

7、2017年或是2018年原油和天然气高峰可能会出现。

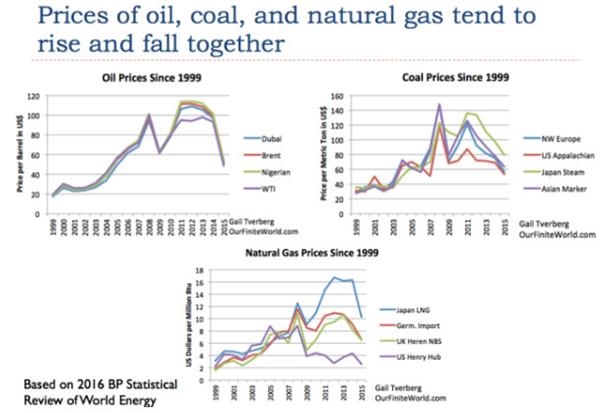

看看历史价格走势,我们会发现原油,煤炭和天然气的价格倾向于一起升高,一起下跌。

图6:原油,煤炭和天然气的价格倾向于一起升高,一起下跌

化石燃料价格一起升高,一起下跌的原因在于化石燃料价格与货物和服务的“需求”是联系在一起的。如果工资快速增长,债务快速增长,那么消费者购买房屋和汽车等货物将更容易。这个时候,消费者对制造和运转汽车和房屋的大宗商品“需求”要更大。于是,许多大宗商品,包括化石燃料的价格会升高,导致更多生产。

当然,事情的反面也会发生。如果劳动人民变得更贫穷,或者是债务水平收缩,购买汽车和房屋就更难了。这样的情况下,大宗商品的价格,包括化石燃料的价格会下跌。因此,第2点提到的问题对原油和天然气来说也可能发生,因为所有化石燃料的价格会一起移动。现在的原油价格很低,这也是为什么欧佩克和其它原油生产国会削减产量。原油生产过量的问题与煤炭生产过量的问题很类似,只不过时间上有延迟而已。

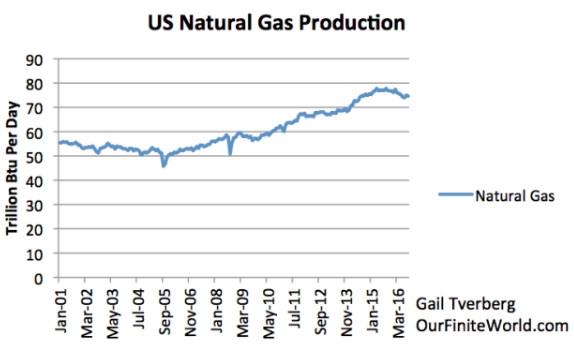

事实上,美国天然气的价格多年内一直在低位,这反映了同样的问题。美国是世界上最大的天然气生产国。其产量在2015年中期达到了高峰,随后开始下降。

图7:基于能源情报署得出的美国天然气产量情况

根本的问题在于,如果化石燃料的价格回复到了生产者需要的水平——这个价格至少是1999年价格水平的五倍,那么消费者将无法承担使用化石燃料制造的货物。自1999年来,工资并没有增长5倍,因此支付化石燃料生产者想要看到的价格是不可能的。债务的增加也不能掩盖这个问题。

美国天然气生产商还打算以液化天然气的形式向欧洲和其它地方出口天然气,以希望提高美国天然气的价格,希望欧洲能承担高价的天然气。除非有人能同时提高欧洲人和美国人的工资水平,否则我不认为天然气价格会上升到获得盈利的水平,并保持在这个水平。相反天然气价格可能会反弹,随后又迅速回落。

8、除非原油价格出现大幅升高,否则石油出口国会(也许一年到两年)耗尽财政储备。

不管发生什么,我们没有赢面。对所有的化石燃料都是如此,尤其是原油。如果原油价格保持现在的水平,或者是下跌,那么原油出口国无法获得足够的税收,原油公司也无法获得足够的资金来开发新油井,给股东支付股息。如果原油价格大幅升高,并长期保持,那么我们会进入另外一次大衰退,出现许多债务违约。

9、美国利率会在接下来的一年或两年内升高。

这个问题有些难以理解。它的关键在于美国是否能找到其债务的外国买家,也就是美国国债的买家。如果美债买家很多,美国政府支付的利率可能会很低,如果买家少,那么支付的利率必须更高。

过去,沙特和其它原油出口国财政状况不错的时候,他们经常会买进美债,作为一种保留新建立财富的方式。

当这些国家买进美债时,其带来的好处是:美债的利率保持在一个人为的低水平,因为会有市场来接收美国的债务;美国能够进口高价原油,因为美国能很轻易的售出购买石油所需的额外债务(把债务出售给沙特和其它原油生产国即可);美元价格相对于其它货币保持在相对较低的水平,让原油对其它国家来说更容易承担。

此外, 美国以外的国家投资会受到鼓励,因为与美国的债务比起来,其它国家发行的债务利率更高。这些国家的低油价(因为美元价格的低水平)也能让这些国家的投资有利可图。这些变化的效果就相当于美国自己的量化宽松计划,量化宽松替代计划(指买进美债)能鼓励世界经济增长。

但是,一旦那些曾经购买美债的国家的财务状况出现改变,那么买进美债可能会变为抛售美债。如果美国需要继续发行和过去一样的债务,或是想让利率保持在低水平,那么即便这些国家购买的美债量没有达到过去的水平也是一个很不利的变化。

不幸的是,退出量化宽松替代计划可能会逆转上文提到利好效果。其中一个效果就是美元相对于其它货币会升高,让美国看起来更富裕,其它国家更贫困。需要注意的是,随着这些国家变得越来越贫困,他们偿还早先发生的美元计价的债务会越来越难。

另外一个问题是,这种奇怪形式的量化宽松消失时,美国为发行新债务所需支付的利率会升高。高债券利率会影响其它利率,比如抵押贷款利率。这些更高的利率会拖累经济,把经济拖向萧条。

高利率还会降低资产的价值,比如房屋,农场,发行的债券以及股票。这是因为高利率下,更少的买家能够承担买进这些资产。最后的结果是股价可能会下跌,房屋和其它商业地产的价格也可能会下跌。如果保险公司和银行选择在到期前出售,其持有的债券的价值也会降低。

当然,1981年后,利率下降带来的好处是资产价格升高。从没有人考虑过利率的下跌给我们带来了多少的股价和地产价值增长。

图8:十年期国债收益率

现在,随着利率升高,我们可以预期许多资产的价格会开始下跌。这会对经济形成另外一种拖累。

结论

情况很让人担忧,很多事能触发危机:

o 能源价格上涨(对能源进口国形成损害),或是能源价格并未出现升高(导致能源出口国出现财政问题或是崩溃)

o 利率升高

o 经济增速放缓或是陷入负增长,利率升高,间接导致债务违约

o 国际组织的影响力越来越小,或是完全崩溃

o 货币相关性快速变化,导致衍生品违约

o 债务违约升高,银行破产

o 利率升高,导致资产价格下跌,从而产生很多债务违约

现在看起来问题还不是那么糟,但是基础性的问题是很严重的,让我们朝着比2008年危机更严重的危机迈进。危机发生的时间还不清楚。事情可能会在2017年出现失控,或者是重大的问题会延迟到2018年或2019年。最根本的问题在于,现在不管是高能源价格还是低能源价格都无法让世界经济以我们希望的方式运行,增加债务也不能解决这个问题。